El crowdlending es una forma cada vez más popular de inversión online que permite a los inversores prestar dinero a personas o empresas a través de plataformas online.

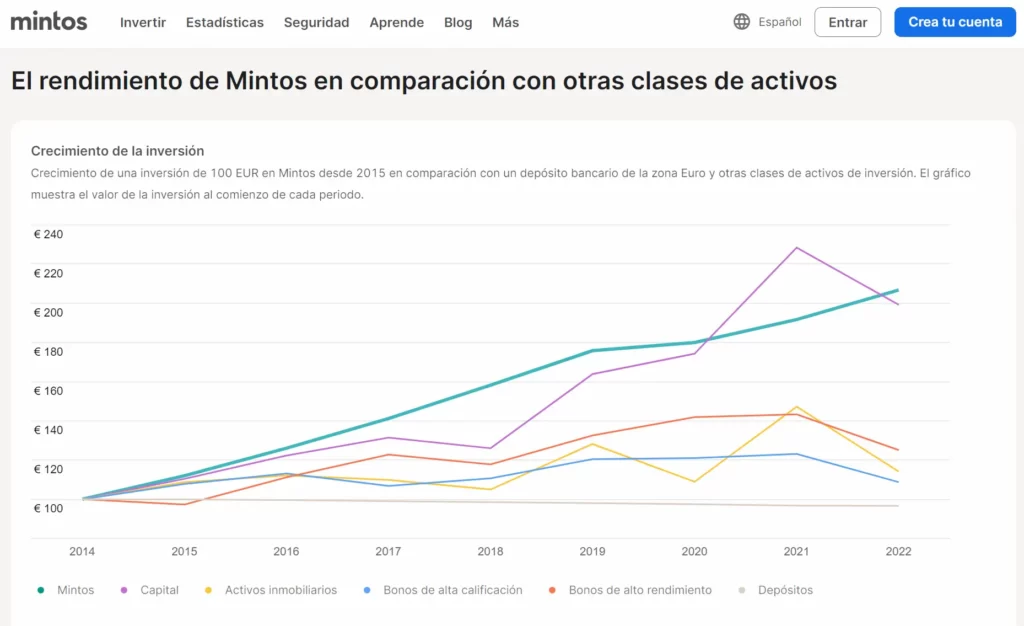

Esta forma de inversión en préstamos ofrece una rentabilidad potencialmente alta y una diversificación de cartera, lo que la convierte en una alternativa atractiva a otras formas de inversión.

Sin embargo, como cualquier inversión, el crowdlending también conlleva ciertos riesgos, como el riesgo de impago o el riesgo de liquidez.

En este artículo, exploraremos los fundamentos del crowdlending, sus beneficios y riesgos, así como algunas estrategias de inversión y consejos útiles para los inversores que deseen adentrarse en este emocionante mundo de la inversión en línea.

Qué es el crowdlending

El crowdlending, también conocido como préstamos peer-to-peer (P2P), es una forma de financiación alternativa que conecta directamente a prestatarios con inversores a través de una plataforma online.

En lugar de pedir dinero prestado a un banco o una institución financiera tradicional, los prestatarios acuden a una plataforma de crowdlending para solicitar financiación.

Luego, los inversores pueden examinar los proyectos y elegir aquellos que deseen financiar.

Los préstamos ofrecidos en plataformas de crowdlending pueden ser de diferentes tipos, desde préstamos a empresas hasta préstamos personales.

En general, los prestatarios pagan un interés fijo a los inversores a lo largo de un plazo determinado, que puede variar desde unos pocos meses hasta varios años.

El crowdlending se ha vuelto cada vez más popular en los últimos años debido a que ofrece una forma de inversión alternativa y accesible, tanto para inversores como para prestatarios.

Además, la falta de intermediarios reduce los costos y los requisitos de los prestatarios, lo que permite a muchos proyectos acceder a financiamiento que de otra manera no habrían podido conseguir.

En resumen, el crowdlending es una forma de financiación alternativa que ofrece a los prestatarios una forma más accesible de conseguir financiamiento y a los inversores una forma de diversificar su cartera de inversión y obtener una rentabilidad potencialmente alta.

¿Cómo funciona el crowdlending?

El crowdlending funciona de la siguiente manera:

- Los prestatarios acuden a una plataforma de crowdlending para solicitar financiamiento para sus proyectos o necesidades.

- La plataforma revisa la solicitud y, si es aceptada, la publica en su sitio web para que los inversores puedan verla.

- Los inversores examinan los proyectos disponibles y deciden cuánto dinero quieren prestar a cada proyecto.

- Una vez que se alcanza la cantidad total requerida, la plataforma transfiere los fondos al prestatario y los inversores reciben un contrato que establece los términos del préstamo, incluyendo la tasa de interés y el plazo.

- A lo largo del plazo del préstamo, el prestatario paga los intereses acordados a los inversores y al final del plazo, devuelve el capital prestado.

- Los inversores reciben una rentabilidad sobre su inversión en forma de intereses, mientras que los prestatarios obtienen financiamiento a un interés generalmente más bajo que el de un banco o una institución financiera tradicional.

Las plataformas de crowdlending suelen cobrar una comisión a los prestatarios y/o inversores por el uso de sus servicios.

También pueden realizar controles de crédito y verificaciones de antecedentes para minimizar los riesgos de impago.

Ventajas del crowdlending

El crowdlending ofrece varias ventajas tanto para los prestatarios como para los inversores:

- Accesibilidad: El crowdlending ofrece una forma accesible de financiación para los prestatarios que de otra manera podrían tener dificultades para obtener un préstamo de una institución financiera tradicional. A su vez, los inversores pueden acceder a proyectos que de otra manera no estarían disponibles para ellos.

- Rentabilidad: El crowdlending puede ofrecer una rentabilidad potencialmente más alta que otras formas de inversión, como los depósitos bancarios o los bonos gubernamentales. La tasa de interés que reciben los inversores suele ser mayor que la que ofrecen las instituciones financieras tradicionales.

- Diversificación: El crowdlending permite a los inversores diversificar su cartera de inversión, invirtiendo en diferentes proyectos y prestatarios. Esto reduce el riesgo de una pérdida significativa en caso de impago de un prestatario en particular.

- Transparencia: Las plataformas de crowdlending suelen ser transparentes en cuanto a la información proporcionada a los inversores, incluyendo los detalles del préstamo y la información financiera del prestatario.

- Flexibilidad: Los inversores pueden elegir los proyectos en los que desean invertir y establecer sus propias condiciones en términos de cantidad y plazo. Además, los prestatarios pueden personalizar sus solicitudes de préstamo para adaptarse a sus necesidades específicas.

El crowdlending ofrece una forma accesible y rentable de financiación para los prestatarios y una forma de diversificar la cartera de inversión y obtener una rentabilidad potencialmente alta para los inversores.

Riesgos del crowdlending

Si bien el crowdlending puede ser una forma atractiva de inversión y financiamiento, también conlleva ciertos riesgos que los inversores y prestatarios deben tener en cuenta:

- Riesgo de impago: Los prestatarios pueden no ser capaces de cumplir con sus obligaciones de pago, lo que puede resultar en la pérdida de capital para los inversores. A pesar de que las plataformas de crowdlending realizan controles de crédito y verificaciones de antecedentes, no se puede garantizar que un prestatario cumpla con sus obligaciones de pago.

- Riesgo de falta de liquidez: Las inversiones en proyectos de crowdlending suelen tener un plazo de varios años y pueden ser difíciles de vender antes de su vencimiento. Esto significa que los inversores pueden no tener acceso a su capital durante el plazo del préstamo.

- Riesgo de la plataforma: Las plataformas de crowdlending pueden enfrentar problemas financieros o de gestión que pueden afectar a los inversores. Por ejemplo, si la plataforma quiebra, los inversores pueden perder su capital y los prestatarios pueden enfrentar problemas para gestionar sus préstamos.

- Riesgo de regulación: La regulación de las plataformas de crowdlending aún está en desarrollo en muchos países y puede ser cambiante. Los cambios en la regulación pueden afectar la forma en que las plataformas operan y, por lo tanto, el rendimiento de las inversiones.

Es importante que los inversores y prestatarios comprendan estos riesgos y los evalúen cuidadosamente antes de tomar decisiones de inversión o financiamiento.

Tipos de plataformas de crowdlending

Existen varios tipos de plataformas de crowdlending, cada una con un enfoque diferente en cuanto a los tipos de préstamos y la forma en que se gestionan.

A continuación, se describen algunos de los tipos de plataformas de crowdlending más comunes:

- Plataformas de préstamos P2P: Estas plataformas conectan a prestatarios individuales con inversores individuales. En este tipo de plataforma, los prestatarios solicitan préstamos y los inversores individuales pueden elegir invertir en estos préstamos. La plataforma gestiona los préstamos y realiza los pagos a los inversores. Ejemplos de plataformas P2P incluyen Mintos, LendingClub y Zopa.

- Plataformas de préstamos empresariales: Estas plataformas se especializan en préstamos para pequeñas y medianas empresas. Los prestatarios pueden solicitar préstamos para financiar sus operaciones comerciales y los inversores pueden invertir en estos préstamos para obtener un retorno. Ejemplos de plataformas de préstamos empresariales incluyen Funding Circle y Kiva.

- Plataformas de préstamos de consumo: Estas plataformas se centran en préstamos personales para fines diversos, como la consolidación de deudas, la educación y la vivienda. Los prestatarios individuales pueden solicitar préstamos a través de la plataforma y los inversores pueden invertir en estos préstamos. Ejemplos de plataformas de préstamos de consumo incluyen Upstart y Prosper.

- Plataformas de préstamos basados en activos: Estas plataformas se enfocan en préstamos que están respaldados por activos, como propiedades inmobiliarias o automóviles. Los prestatarios pueden solicitar préstamos y ofrecer sus activos como garantía. Los inversores pueden invertir en estos préstamos y recibir un retorno basado en el valor del activo subyacente. Ejemplos de plataformas de préstamos basados en activos incluyen Housers, LendingHome y RealtyMogul.

Cada tipo de plataforma de crowdlending tiene diferentes requisitos de inversión y enfoques en cuanto a los tipos de préstamos disponibles.

Es importante investigar cuidadosamente cada plataforma antes de invertir o solicitar un préstamo para asegurarse de que se adapte a sus necesidades financieras.

Las mejores plataformas de crowdlending

Hay una variedad de plataformas de crowdlending disponibles en todo el mundo, cada una con diferentes requisitos de inversión y tipos de proyectos disponibles.

A continuación, se presentan algunas de las mejores plataformas de crowdlending para considerar:

- Mintos: Es una plataforma europea líder en crowdlending, con una amplia variedad de préstamos disponibles en más de 30 países. Ofrece una amplia gama de tipos de préstamos, incluyendo préstamos personales, hipotecarios, para empresas y factoring. Además, Mintos ofrece una opción de mercado secundario que permite a los inversores comprar y vender préstamos.

- Funding Circle: Esta plataforma se especializa en préstamos para pequeñas y medianas empresas en el Reino Unido, Estados Unidos, Alemania y los Países Bajos. Funding Circle ofrece préstamos a tasas de interés competitivas y tiene un proceso de solicitud en línea fácil y rápido.

- LendingClub: Es una de las plataformas de crowdlending más grandes en los Estados Unidos, que ofrece préstamos personales, préstamos para consolidación de deudas y préstamos para pequeñas empresas. LendingClub utiliza un algoritmo de puntuación crediticia para determinar la tasa de interés de un prestatario y ofrece opciones de inversión automatizadas para los inversores.

- Zopa: Es una plataforma de crowdlending con sede en el Reino Unido que se especializa en préstamos personales. Utiliza un modelo de préstamos basado en riesgo y ofrece préstamos a tasas de interés competitivas. Además, Zopa ofrece una opción de mercado secundario que permite a los inversores vender sus préstamos.

- Upstart: Es una plataforma de crowdlending que utiliza inteligencia artificial y aprendizaje automático para evaluar la solvencia crediticia de los prestatarios. Ofrece préstamos personales a tasas de interés competitivas y tiene un proceso de solicitud en línea rápido y fácil.

Hay varias plataformas de crowdlending disponibles en todo el mundo, cada una con diferentes tipos de préstamos y requisitos de inversión.

Al considerar una plataforma de crowdlending, es importante investigar cuidadosamente y elegir la que mejor se adapte a sus necesidades de inversión o financiamiento.

Estrategias de inversión en crowdlending

Aquí hay algunas estrategias de inversión en crowdlending que pueden ayudar a minimizar estos riesgos y maximizar los retornos.

- Diversificación: Es importante diversificar su cartera de inversión en crowdlending. Esto significa invertir en préstamos de diferentes tipos de prestatarios, en diferentes países, y en diferentes plataformas de crowdlending. De esta manera, si una plataforma o un tipo de préstamo no tiene éxito, su exposición a los riesgos se minimiza.

- Selección cuidadosa de plataformas: Antes de invertir en una plataforma de crowdlending, es importante hacer una investigación exhaustiva sobre la plataforma y su historial. Revise la tasa de impago de los préstamos, el proceso de selección de prestatarios y la experiencia del equipo de la plataforma. Asegúrese de que la plataforma tenga una buena reputación en la industria y en los medios financieros.

- Evalúe cuidadosamente los préstamos: Antes de invertir en un préstamo específico, evalúe cuidadosamente los detalles del préstamo, como el historial crediticio del prestatario, la duración del préstamo y el tipo de préstamo. Asegúrese de entender el nivel de riesgo asociado con el préstamo y si está de acuerdo con los términos y condiciones del préstamo.

- Monitoreo constante: Es importante monitorear regularmente su cartera de inversión en crowdlending para asegurarse de que está obteniendo los retornos esperados. Revise los informes de la plataforma y manténgase informado sobre los cambios en las condiciones del mercado que puedan afectar sus inversiones.

En general, invertir en crowdlending puede ser una estrategia rentable y efectiva para diversificar su cartera de inversiones.

Al seguir estas estrategias de inversión, los inversores pueden minimizar los riesgos y maximizar los retornos en esta clase de activos alternativos.

Conclusión

El crowdlending se ha convertido en una forma popular de inversión alternativa en los últimos años.

Al permitir que los inversores presten dinero directamente a los prestatarios a través de plataformas en línea, el crowdlending ofrece una forma más directa y transparente de invertir en préstamos.

Sin embargo, como cualquier forma de inversión, el crowdlending conlleva ciertos riesgos. Es importante que los inversores realicen su propia investigación y evalúen cuidadosamente las oportunidades de inversión antes de comprometer su dinero.

Además, es esencial diversificar su cartera de inversiones y seleccionar cuidadosamente las plataformas de crowdlending en las que invierten.

Dicho esto, el crowdlending sigue siendo una opción interesante para aquellos que buscan diversificar su cartera y obtener rendimientos atractivos.

Si se implementan adecuadas estrategias de inversión, los inversores pueden minimizar los riesgos y maximizar los retornos en esta clase de activos alternativos.

En última instancia, la decisión de invertir en crowdlending dependerá de los objetivos de inversión y la tolerancia al riesgo de cada inversor individual.